Fondos de Inversión: riesgos, ventajas y tipología

Daniel Mayor. Asesor Patrimonial de Portocolom AV.

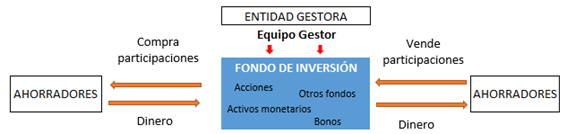

Un fondo de inversión es un instrumento de ahorro que reúne a un gran número de personas que quieren invertir su dinero.

El fondo pone en común el dinero de este grupo de personas y una entidad gestora se ocupa de invertirlo (cobrando comisiones por ello) en una serie de activos como pueden ser acciones, títulos de renta fija, activos monetarios, e incluso en otros fondos de inversión o una combinación de todos ellos.

Cuando un ahorrador compra un fondo de inversión está en realidad comprando una pequeña parte de su cartera. Cada parte del fondo recibe el nombre de participación. El precio de cada una de estas participaciones, a una determinada fecha, se conoce como valor liquidativo del fondo. En la práctica si usted invierte 1.000 euros en un fondo que tiene un valor liquidativo (precio) de 118,74 euros, recibirá 8,42 participaciones de este fondo. Como vemos, contrariamente a las acciones que cotizan en bolsa, el número de participaciones que usted puede tener no tiene por qué ser necesariamente un número entero.

Al comprar participaciones de un fondo de inversión la entidad gestora coge el dinero y lo invierte bien en acciones, en renta fija, activos monetarios, o en una mezcla de todos ellos según la política de inversión que tenga establecida el fondo.

- ELEMENTOS DE LOS FONDOS DE INVERSIÓN

- Participación: el patrimonio de los fondos de inversión está dividido en un determinado número de participaciones siendo la participación algo parecido a la acción en una empresa que cotiza en bolsa.

- Valor liquidativo: El valor liquidativo de un fondo de inversión se calcula sumando el valor de todos los activos del fondo (incluida la liquidez), restándole los gastos y dividiendo el resultado por el número total de participaciones del fondo. Permite a cada inversor tener una idea muy precisa de cuánto está valorada su inversión. Gran parte de los fondos de inversión calculan y publican el valor liquidativo diariamente, mientras que otros pueden hacerlo sólo de forma semanal o mensual.

- Suscripción de participaciones: es la compra de participaciones, y conocemos el número de participaciones suscritas dividiendo el capital que vamos a invertir entre el valor liquidativo de ese día.

- Reembolso de participaciones: es la venta de participaciones, y conoceremos el importe que nos devuelven multiplicando el número de participaciones suscritas por el valor liquidativo de ese día.

- RIESGOS DE LOS FONDOS DE INVERSIÓN

- Riesgo de impago o de default: Que los emisores de los títulos que hay comprados dentro del fondo no paguen sus deudas.

- Riesgo de Mercado: provocado por la fluctuación del precio de los valores de renta fija o variable que haya dentro del fondo.

- Riesgo de cambio: si un activo financiero que pertenece al fondo de inversión no se encuentra denominado en la moneda local puede verse afectada por la variación del tipo de cambio.

- VENTAJAS DE LOS FONDOS DE INVERSIÓN

Los fondos de inversión ofrecen a los inversores una serie de ventajas que se pueden resumir en los siguientes:

- Generalmente no requieren grandes cantidades de dinero

Permiten al inversor obtener una rentabilidad desde cuantías mínimas, sin discriminar por el volumen invertido. La rentabilidad dependerá de los rendimientos que generen los valores en que está invertido el patrimonio de fondo, pero la inversión a través de fondos permite abaratar costes al producirse importantes economías de escala.

- Liquidez

En la mayoría de los fondos de inversión, el inversor puede retirar su dinero en cualquier momento, solicitando un reembolso.

- Diversificación

El patrimonio de los fondos es suficientemente elevado como para permitir construir una cartera de títulos variados, combinando distintos plazos, rentabilidades y volatilidades, disminuyendo así el riesgo de la cartera.

- Seguridad

Las sociedades gestoras cuentan con profesionales que estudian y conocen el mercado de capitales. Éstas están bajo el control e inspección de las instituciones supervisoras competentes.

- TIPOLOGÍA DE FONDOS DE INVERSIÓN

Los fondos de inversión se pueden clasificra por el tipo de activo en el que invierten:

- fondos de inversión Monetarios: Son fondos de inversión percibidos como casi dinero, debido a la elevada liquidez y reducido riesgo que (en teoría) conllevan. No están expuestos a renta variable, deuda subordinada, ni generalmente a riesgo divisa.

- fondos de inversión Garantizados: aseguran al inversor la devolución de la totalidad o una parte de la inversión inicial en una fecha concreta. La política de inversión de estos fondos va encaminada a obtener una rentabilidad determinada en dicha fecha.

- Garantizados de rendimiento fijo: garantizan, como mínimo, bien un determinado valor liquidativo, bien una determinada rentabilidad en un determinado periodo de tiempo.

- Garantizados rentas: garantizan el pago de una renta periódica.

- Garantizados Bolsa: aseguran la recuperación de la inversión inicial más una posible cantidad total o parcial vinculada a la evolución de instrumentos de renta variable.

- fondos de inversión de Renta Fija el gestor se encarga de comprar los bonos de los emisores que considera más adecuados , diversificando y minimizando los riesgos.

- fondos de inversión Mixtos: invierten tanto en renta fija (bonos) como en renta variable (acciones).

- fondos de inversión de Renta Variable: invierten, principalmente, en activos de renta variable, principalmente acciones de diferentes emisores o empresas cotizadas en los mercados financieros mundiales.

- Especiales:

- Fondo de fondos: no invierte directamente en activos financieros, sino que compra participaciones de otros fondos o acciones de sociedades de inversión

- Gestión Alternativa o Retorno absoluto: buscan una rentabilidad positiva independientemente de la evolución del mercado, no garantizan el resultado final.

- Fondos iliquídos: Los más populares son quizá los que se refieren a la inversión inmobiliaria y los hedge funds o fondos de inversión libre, que buscan maximizar la rentabilidad como sea; es decir, utilizando todas las posibilidades de inversión que ofrezca el mercado sin límite alguno. Existen otros fondos iliquidos centardos en la inversión de Materias primas, infraestructuras, capital de pequeñas compañías de reciente creación etc.

Dentro de las diferentes categorías pueden darse diferentes condiciones atendiendo el universo de inversión, zonas geográficas (Europa, EE.UU. países emergentes), calidad crediticia de la renta fija (especulativo, grado de inversión ) o tamaño de las compañías para la renta variable, entre otros.