2022 ¿un año de inflexión?

Los inversores están intranquilos. En respuesta a la inflación galopante de EE. UU La Fed se está volviendo más agresiva cada día si bien es probable que la inflación general esté llegando a su punto máximo en lo que a tasa de variación interanual se refiere. En EE. UU. la inflación es del 7% y ya se empiezan a descontar hasta 4 subidas de tipos de interés en el año. Además, es probable que la Fed complemente las subidas de tipos con medidas de reducción de su balance. Sin duda, temen los efectos de la segunda ronda: el traslado de la inflación a los salarios.

Mientras tanto, las materias primas siguen subiendo. En el ejercicio 2021, el petróleo fue uno de los activos con mayor revalorización: superando el 50%. Este año ha comenzado con el mismo protagonismo con subidas del 13% en lo que llevamos de año, situándose en niveles no vistos desde el año 2014. El Brent está en niveles en torno a 88 dólares el barril y el WTI de 85 dólares el barril. Una de las principales causas de estas subidas en 2022 es que la demanda se está manteniendo más de lo esperado durante esta ola de la pandemia Covid-19. No olvidar los recortes de suministro de la OPEP que ayudan a esta revalorización.

El viernes pasado comenzó la temporada de resultados empresariales del cuarto trimestre de 2021. Para este periodo se espera un crecimiento del beneficio por acción (BPAs) de +19%. En el trimestre pasado, el crecimiento del BPA durante el tercer trimestre de 2021 fue del +41,1% vs +28,4% esperado. Para el conjunto de este año se espera un crecimiento del BPA del 40%, mientras que, para el conjunto del año 2022, el consenso de mercado espera un crecimiento en el beneficio por acción del +8,7%. Como suele ser habitual las primeras compañías en publicar resultados han sido principalmente bancos, con un resultado dispar. JPMorgan batió expectativas, pero las perspectivas de 2022 no convencieron. Las cifras de Citigroup decepcionaron ligeramente. Por su parte, los resultados de Wells Fargo sorprendieron positivamente.

Por otro lado, China sigue afrontando una fuerte desaceleración de su sector inmobiliario, sector que representaba el 33% de su crecimiento económico en los últimos años. Mucha gente compara la crisis de deuda de la inmobiliaria china Evergrande con la caída de Lehman Brothers que inició la crisis de 2008, pero las diferencias que se vienen observando en la forma de manejar la situación por parte del gobierno chino son claras. El endeudado gigante inmobiliario aseguró esta semana que, a finales de diciembre de 2021, había reanudado las tareas de construcción en un 92,9 % de sus promociones. En un mensaje, el conglomerado especifica que en el último mes del año entregó casi 38.000 edificios a nivel nacional. La principal característica de la gestión de la crisis por el gobierno chino es la opacidad. Supuestamente la compañía se encuentra en un proceso de reestructuración de la deuda dirigido por las autoridades chinas. El control del país que tiene el gobierno chino hace que esté controlando el problema desde dentro, con el objetivo fundamental de garantizar que la empresa pueda terminar las casas que está construyendo para que los compradores de propiedades comunes no se vean afectados y aplacar el descontento social. Pero, no ha conseguido evitar el contagio a otras empresas del sector, que también están tenido grandes problemas para afrontar sus pagos de deuda, y en un escenario donde la financiación en los mercados la tienen cerrada. Habrá que ver que medidas adicionales van tomando las autoridades chinas para conseguir alcanzar sus objetivos de crecimiento. Por el momento su banco central ha comenzado a relajar su política monetaria, pero no será suficiente. Veremos.

Impacto:

Las etiquetas ESG han ganado un gran protagonismo en los últimos años como herramientas para proporcionar transparencia e impulsar la inversión con objetivos de sostenibilidad. Muchos países tienen sus propias etiquetas, tratan de alinearse con la normativa europea en materia de inversión sostenible, pero con interpretaciones en algunos casos divergentes. La taxonomía de la UE, cuando por fin esté finalizada, podría cambiar esto. La mayoría de las etiquetas dan un peso mayor a las exclusiones relacionadas con factores medioambientales y dan menor peso a criterios sociales y de gobernanza, los cuales cada vez están teniendo mayor importancia. Esto puede dar lugar a criterios restrictivos que podrían excluir a las empresas de importancia sistémica en la transición sostenible. La falta de armonización entre las distintas etiquetas de los distintos países pone en riesgo la escalabilidad de los productos. Los productos del futuro deberán adherirse a estándares que estén basados en la ciencia y que incorporen elementos que incentiven la economía real hacia la transición sostenible.

El faro de los mercados:

Hemos pasado página del 2021. Y abrimos página del 2022. Y en un período tan breve de tiempo el sentimiento en los mercados parece haber cambiado. ¿La razón? La conclusión que alcanzamos en nuestro comité de inversiones mensual, es la misma que otras tantas otras veces en los últimos años: los bancos centrales. Y es cierto que ya antes de navidades se anticipaba que la Reserva Federal comenzaría a subir los tipos de interés en el 2022. Pero el 5 de enero, al conocerse las actas de la última reunión de la Reserva Federal de mediados de diciembre anterior, saltaron las alarmas: en dicha reunión no sólo se habló de subir los tipos, sino también de la posibilidad de comenzar a reducir el tamaño de su balance. Algo que muchos no esperaban tan pronto. Hasta ese momento se sabía que el balance de la Reserva Federal dejaría de crecer al reducir progresivamente las compras de bonos en el mercado hasta el mes de marzo, mes en el que finalizarían. Es decir, los inversores eran conscientes de que la Reserva Federal dejaría de añadir nueva liquidez al sistema. Pero una cosa es dejar de añadir y otra bien diferente es retirar. Y como tantas otras veces hemos dicho, las inyecciones de liquidez han sido el principal motor de los activos de riesgo en los últimos diez años. Por tanto 2022 podría ser un año de inflexión en este sentido. Y lo cierto es que, si los bancos centrales quieren frenar la inflación, y especialmente los efectos de una segunda vuelta (presiones salariales), tendrán que actuar con cierta contundencia. Un cambio de escenario para muchos. Y de lo que estamos convencidos es que 2022 va a ser un año con muchas fluctuaciones, ya que los mensajes y las interpretaciones de este nuevo escenario irán cambiando con el transcurso de los meses. Y a diferencia de otras ocasiones en el pasado, si la renta variable podría sufrir, los mercados de renta fija también presentan importantes riesgos, ya que con los tipos de interés reales negativos que existen actualmente, creemos muy difícil, por no decir imposible, frenar las presiones inflacionistas. Los bancos centrales no tienen opciones fáciles, y lo que es peor no cuentan con opciones favorables. Pero lo dicho, ya nos hemos acostumbrados a ver como los bancos centrales donde dijeron digo, dicen Diego.

La noticia amable:

La industria textil y de la confección tiene un alto impacto en el planeta, teniendo en cuenta que más del 60% de todos los textiles fabricados en el mundo son sintéticos como el poliéster y otras fibras similares de impacto muy negativo en el medioambiente. Y las prendas de algodón que tienen como puntos negativos además del de generar emisiones de carbono, el consumo de fertilizantes nitrogenados. Pero durante el 2021, la moda nos dejó otras noticias positivas, destacando algunos avances hacia prendas más sostenibles. El grupo Inditex en colaboración con Lanzatech, una startup en Estados Unidos, han llegado a un acuerdo de colaboración para buscar soluciones al fast fashion y su efecto en el cambio climático. El gran logro de esta startup es que captura las emisiones de CO2 del aire y, por medio de un proceso de fermentación, las convierte en etanol, que la compañía patentó como Lanzanol, el cual mediante un proceso complejo se convierte en monoetilenglicol con bajo contenido de carbono, que es la materia para fabricar el poliéster. Zara es la primera compañía en comprar esta tecnología, pero además en el 2020 se unió al “Pacto de la moda”, donde participan más de 30 empresas y también a un consejo de mejores prácticas comprometiéndose a ceder su tecnología para que empresas más pequeñas puedan hacer prendas con prácticas sostenibles. Que la compañía española tome la iniciativa hacia prácticas más sostenibles es un tema relevante en el sector ya que marcara la tendencia para que otras la sigan.

La frase:

Y nos despedimos con una frase de Ortega y Gasset: “Sólo cabe progresar cuando se piensa en grande, sólo es posible avanzar cuando se mira lejos”

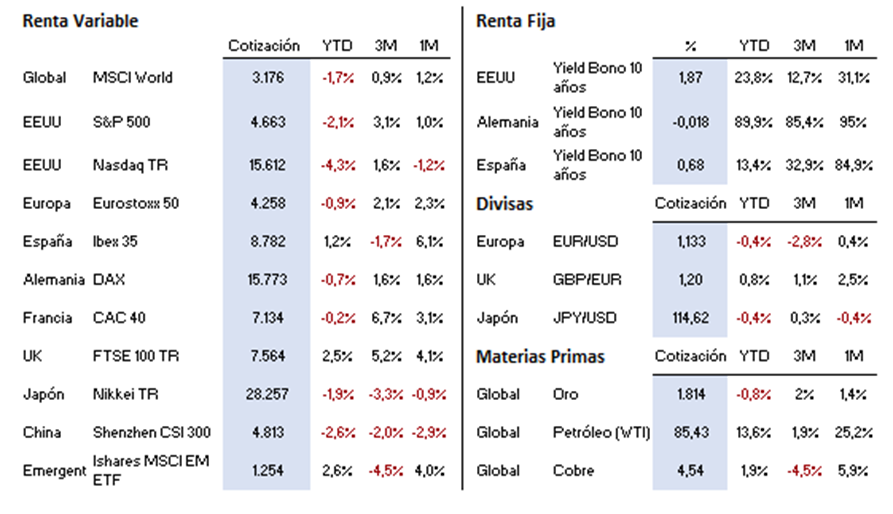

Resumen del comportamiento de principales activos financieros (18/01/2022)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.