Lo que conocemos es una gota, lo que no conocemos es un océano

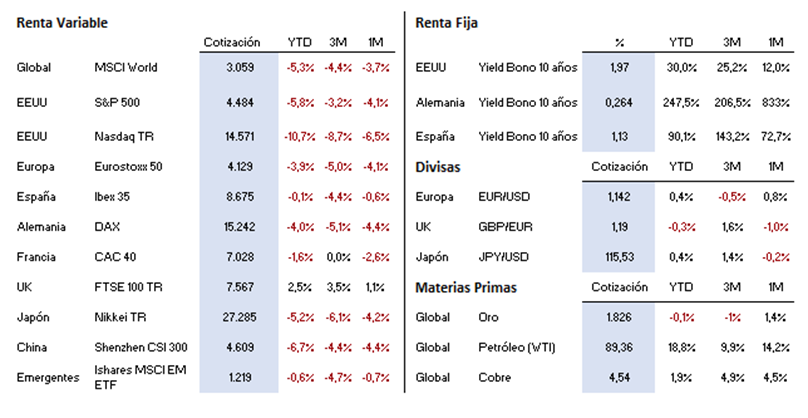

Los bancos centrales siguen marcando el paso en los mercados financieros. La subida de tipos por parte del Banco de Inglaterra el jueves pasado, y el giro en el mensaje de Christine Lagarde, presidente del BCE, no descartando alguna subida de tipos a lo largo de este año, han marcado las últimas sesiones en los mercados financieros. La nueva posición adoptada por los bancos centrales se ha traducido en una carrera al alza en las rentabilidades de los bonos soberanos. La rentabilidad del bono a diez años americano se sitúa ya en el 1,95% (+ 19 puntos básicos en el último mes) y la del bono alemán a diez años en el 0,26% (+31 puntos básicos en los últimos 30 días). Un repunte de rentabilidades del que tampoco se escapa la parte corta de la curva, y que implica que, para aquellos inversores con la política de comprar renta fija directa a vencimiento, puede comenzar a haber algunas oportunidades.

La reacción del BCE pilló por sorpresa al mercado, y la muestra más clara la encontramos en la apreciación registrada por el Euro, que desde niveles del 1,12 se fue a 1,145 frente al USD. Pese a esta reacción en el corto plazo, en nuestra opinión existen fuerzas que favorecen a medio plazo la apreciación del USD frente al euro. Su economía permite una mayor y más intensa subida de tipos que la que se pueda registrar en la Zona Euro, por lo que estos ligeros repuntes del Euro podrían ser aprovechados para coger algo de exposición al USD.

Y en este entorno, los mercados de renta variable, tras las correcciones de las semanas anteriores parecen no tomar un rumbo fijo. La incertidumbre que generan los futuros procesos de subidas de tipos de interés y el riesgo geopolítico existente como consecuencia de la tensión entre Rusia y Ucrania mantienen a los inversores a la expectativa. La sesión de resultados empresariales está siendo buena, pero en el entorno actual no es suficiente: las expectativas son de moderación en el crecimiento futuro. Y dentro de la buena sesión de resultados siempre hay excepciones. En este caso fue Meta (anteriormente denominada Facebook) que tras anunciar una decepcionante evolución en el número de usuarios en el último trimestre vio como su acción caía un 25% perdiendo más de 200.000 Mll USD en términos de su valoración en Bolsa, la mayor caída diaria en términos absolutos de toda la historia (más del valor agregado de Inditex, Iberdrola y Santander en la Bolsa española). En materias primas el petróleo sigue disfrutando de la “prima rusa” y ha llegado a superar los 90 USD/bl. Malas noticias para aquellos que esperan una caída rápida de la inflación.

La semana pasada el Banco Europeo de Inversiones (BEI) anunció la aprobación por parte de su Consejo de Administración de 3.200 Mll € de nueva financiación para apoyar proyectos sostenibles. Según el BEI, 1.300 Mll € de la financiación se destinarán a transporte sostenible, energías renovables y agua. Esto incluye la financiación para la construcción de 15 plantas de energía solar en Castilla La Mancha y Castilla y León. Por otro lado, se destinarán 1.200 Mll € para educación, salud, vivienda y renovación urbana, de proyectos en Bruselas, Francia, Varsovia y Alemania. Otros 630 Mll € financiarán el sector privado y resiliencia económica al COVID, con financiación empresarial en España e inversión industrial en Francia. El BEI también anunció la aprobación de su nuevo Marco de Sostenibilidad Ambiental y Social, con una política Ambiental y Social para todo el Grupo. A través del marco, el BEI se centrará en el desarrollo sostenible e inclusivo y apoyará la transición hacia economías y comunidades bajas en emisiones de carbono, sostenibles y más eficientes en el uso de los recursos.

El faro de los mercados:

Y en este entorno hemos celebrado nuestro comité mensual de inversiones. Preocupa el proceso de subida de tipos, pero también la posibilidad que la Reserva Federal comience a reducir su balance a mitad de este año, drenando liquidez del mercado, el gran motor de los activos financieros en los últimos años. Pese a la corrección vista en la renta variable y en los mercados de renta fija, los diferenciales de crédito, aunque han aumentado, no lo han hecho de forma dramática. Y eso, por el momento es buena señal. Históricamente, en los momentos de verdadero pánico, las caídas en las Bolsas vienen acompañadas de un significativo incremento en los diferenciales de los bonos corporativos frente a la deuda soberana. Hecho que por el momento no ha sucedido, pero la convierte en una de las grandes variables a vigilar en el corto y medio plazo. Y otra variable a vigilar será la evolución de la pendiente de la curva de tipos de interés. En las últimas semanas se ha aplanado, y hay que vigilar su comportamiento. Una inversión de esta (con tipos de interés más altos en los plazos cortos que en los largos), es sinónimo de peligro para la renta variable. Desde un punto de vista estratégico por el momento mantenemos nuestro posicionamiento neutral dentro de los diferentes perfiles de riesgo. Seguimos rotando hacia sectores que se puedan ver más beneficiados por las subidas de tipos de interés en detrimento de los sectores de crecimiento (tecnológicas principalmente) que pueden verse más perjudicados. Y siempre dentro de lo que denominamos en compañías y sectores que permitan una transformación hacia un mundo mejor: Educación de calidad, Salud y estado del bienestar, acceso a servicios financieros, energías renovables y economía circular, gestión de recursos terrestres y marítimos, infraestructuras, etc. En renta fija seguimos reduciendo duración y bajando exposición a la renta fija norteamericana en favor de la renta fija europea. Paralelamente vemos más potencial y menos riesgo en las inversiones alternativas (fondos de rentabilidad absoluta y materias primas) por lo que les hemos otorgado una mayor ponderación en las carteras en detrimento de la renta fija. Pero lo que tenemos claro, es que este año será más movido que el anterior, por lo que exigirá un seguimiento de la realidad mucho más exhaustivo si cabe.

La noticia amable:

El cáncer solo puede ser vencido a través de la investigación, está presente en nuestra sociedad y afectando cada día a más personas. La ciencia es la única arma para vencerlo. La comunidad científica necesita entender los mecanismos biológicos de la enfermedad y desarrollar fármacos y tratamientos innovadores para, si no erradicar la enfermedad convertirla en crónica. Desde Portocolom estamos convencido de ello y por eso colaboramos con “Cris contra el cáncer” fundación de investigación española dedicada por completo al fomento y desarrollo de la investigación para eliminar esa lacra que es el cáncer. Las nanopartículas metálicas magnéticas son una solución prometedora para crear tratamientos contra el cáncer, pues pueden introducirse en las células y desempeñar diversas funciones: liberar fármacos localmente, emisión de calor para eliminar las células cancerígenas o incluso realizar resonancias magnéticas. El uso de nanopartículas de óxido de hierro está ampliamente extendido en varios campos de la biomedicina. En estos días, un estudio liderado por investigadores del CSIC, ha sido publicado en la revista científica Biomaterials, referente a que la cobertura de esas nanopartículas es clave para conocer cómo se desplazan y cómo se degradan en el interior de nuestro organismo, ya que dependiendo del recubrimiento utilizado al entrar en contacto con el entorno biológico se producen diferentes interacciones con las proteínas. Y necesario para conseguir su aprobación clínica para usarlas contra el cáncer, unas partículas multidisciplinares que permitirán desarrollar dianas terapéuticas contra el cáncer.

La frase:

Y nos despedimos con una frase de Charles Darwin: “Son aquellos que saben poco, y no aquellos que saben mucho, los que afirman positivamente que tal o cual problema jamás podrá ser resuelto por las ciencias”

Resumen del comportamiento de principales activos financieros (08/02/2022)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo. La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.