Las transiciones son siempre inciertas y peligrosas.

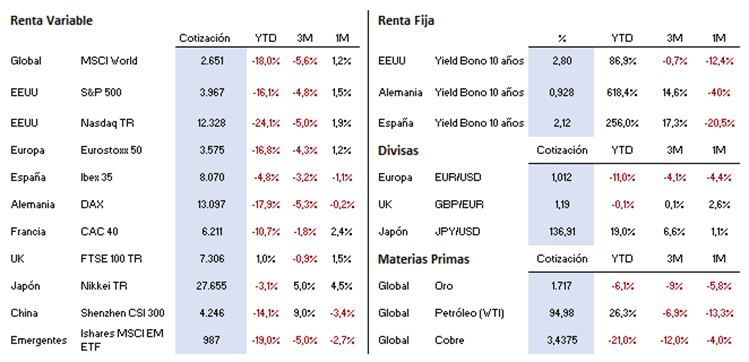

Antes de despedirnos hasta el próximo mes de septiembre, nos gustaría hacer un balance de un primer semestre histórico, este que nos ha tocado vivir en 2022, en el que los grandes protagonistas han sido el virus covid (cada vez en menor medida), el conflicto bélico entre Rusia y Ucrania, los elevados niveles de inflación y el temor (cada vez mayor) de desaceleración económica, que ha provocado un comportamiento muy negativo de los mercados financieros. Y es que hace muchas décadas que no se veía una caída conjunta de los mercados de renta fija y renta variable tan pronunciada como la que hemos visto en estos primeros seis meses del año. Los índices de renta variable han llegado a registrar pérdidas superiores al 20% (MSCI World -23%, S&P 500 -23%, Eurostoxx 50 -22%), y los de renta fija no se han quedado atrás, con el índice global agregado de bonos cayendo un -12% y el de bonos corporativos un -19%, muy lastrados por la rápida subida de tipos de interés a nivel global.

Comenzábamos el año, preocupados por la aparición de una nueva variante del coronavirus (Omicron), que se extendía de forma vertiginosa, pero que a la postre ha resultado ser mucho menos letal que las variantes anteriores, y ha tenido un impacto limitado sobre la actividad económica global. Tan solo en China y Hong Kong donde continúan con sus restrictivas políticas “covid cero” hemos seguido viendo parones de actividad derivados de confinamientos allí donde mayor incidencia del virus existía.

El mes de febrero terminaría siendo histórico también pues finalmente ocurrió lo que muchos llevaban alertando desde hacía meses. Rusia decidía invadir Ucrania, y de un día para otro, el riesgo geopolítico había vuelto a primera línea, después de muchos años de relativa paz (al menos en los llamados países desarrollados). En un contexto en el que la preocupación en cuanto a la marcha de la economía iba en aumento, este conflicto iba a agravar aún más la situación, pues las repercusiones en los precios energéticos no se hicieron esperar, disparando al alza los precios del petróleo y del gas natural.

El gobierno estadounidense y la Reserva Federal, preocupados por un posible escenario de recuperación lenta debido a las repercusiones de la crisis Covid, decidieron en su día empujar la economía a través de estímulos fiscales y monetarios. Otros bancos centrales tomaron medidas similares, y una vez que se reabrieron las diferentes economías, la demanda se recuperó muy rápidamente. Este hecho, unido a la escasez de oferta por los confinamientos masivos que provocaron numerosos cuellos de botella, hicieron que los niveles de inflación se incrementaran de manera constante, y comenzaran a ser preocupantes ya a comienzos del ejercicio. A lo largo de varios trimestres, los bancos centrales han cambiado varias veces el discurso que venían manteniendo sobre los riesgos inflacionistas. En concreto, la Reserva Federal americana se tomó con demasiada calma los primeros indicios de subida de precios y comenzó hablando de inflación transitoria. Sin embargo, tiempo después, acabaría reconociendo la gravedad de la situación, y endureció su discurso de manera repentina, anunciando varias subidas muy agresivas de tipos de interés, así como una reducción muy significativa de la liquidez que durante años habían inyectado al mercado. Los mercados reaccionaron a este cambio de discurso castigando severamente tanto a la renta variable como a la renta fija, haciendo mínimos de mercado la mayoría de los índices a mediados del mes de junio.

A partir de ese momento, los bancos centrales se debaten entre si deben combatir los elevados niveles de inflación con contundencia o si por el contrario es hora de relajar el mensaje ante el riesgo de deterioro económico, posibilidad que el mercado empieza a creerse cada vez más. Varios indicadores macro empiezan a dar señales de debilitamiento, y aunque todavía no hemos visto recortes a la baja en las expectativas de beneficios empresariales, los mercados de crédito llevan tiempo viendo como aumentan sus diferenciales, dando muestra de que la percepción de riesgo por parte de los inversores va en aumento.

Para lo que resta de año, no es fácil hacer previsiones. Una desaceleración en el crecimiento, que a su vez pueda desembocar en una recesión es algo que el mercado ya ha empezado a descontar. La intensidad de esta es lo que está por descubrir, y dependerá de multitud de factores. El primero será la mayor o menor agresividad en la actuación de los bancos centrales en su lucha contra la inflación, que dependerá igualmente del comportamiento de esta a lo largo de los próximos meses. Son muchos los que piensan que con la recesión la inflación retrocederá significativamente. Pero la historia demuestra que llevará su tiempo y que el alcance del retroceso puede ser menor al esperado. Otro factor a tener en cuenta es la evolución de las tensiones geopolíticas, y sus consecuencias en el mapa energético a nivel global y en especial a nivel europeo, donde una crisis energética puede tener un impacto significativo en las tasas de crecimiento. Por otro lado, la polarización creciente en el escenario global puede seguir tensionando el comercio y cadenas de suministro globales. En este sentido la cumbre del partido comunista chino puede desarrollar un papel fundamental: las declaraciones en torno a la soberanía de Taiwan van subiendo de tono.

De hecho, da la sensación de que el nuevo escenario macroeconómico ya se ha reflejado en muchas variables, pero no tanto en otras. Y en concreto creemos que, aunque los inversores ya han interiorizado un escenario de desaceleración (e incluso de una breve recesión) en los mercados de renta fija, no estamos tan convencidos de que lo hayan hecho en renta variable, donde todavía nos queda por ver una importante revisión a la baja de las estimaciones de crecimiento en beneficios empresariales. Mientras que los diferenciales de crédito ya han repuntado de forma importante, todavía no hemos visto revisiones a la baja en los beneficios estimados por los analistas, revisiones que cuando tengan lugar implicarán muy probablemente un nuevo reajuste en las valoraciones de la renta variable, con el consiguiente riesgo a la baja.

En lo que a renta fija se refiere, es posible que en la parte de bonos soberanos ya hayamos visto el techo en lo que a rentabilidades se refiere, especialmente en la parte más larga de la curva. Los temores a una recesión podrían implicar que volviera a actuar como activo refugio y progresivamente viéramos descensos en las rentabilidades de estos bonos, aunque no exentos de cierta volatilidad. Por el contrario, en la parte de bonos corporativos, y aunque ya hemos visto un importante aumento de los diferenciales de crédito, todavía puede quedar aún más recorrido dependiendo de la intensidad de la desaceleración, por lo que no hay que tener prisa a la hora de posicionarse en este tipo de activo (especialmente en el high yield y también en la deuda de países emergentes).

Y en cuanto a divisas se refiere, es previsible que el dólar pueda seguir apreciándose aunque a una velocidad más moderada que la registrada durante la primera mitad de año. Vemos pocos motivos para una recuperación del Euro, aunque la barrera psicológica de la paridad puede actuar de estabilizador al menos durante algunas semanas.

En definitiva, que nos espera una segunda parte del año interesante, con un mes de agosto que históricamente se ha caracterizado por una mayor volatilidad consecuencia de los menores volúmenes de negociación. Veremos que nos deparan los próximos meses, aunque deseamos que todo el mundo pueda disfrutar de unas merecidas y tranquilas vacaciones estivales. Nos vemos en septiembre

La frase:

Y nos despedimos con una frase del escritor y corresponsal de guerra norteamericano, John Steinbeck»: “El arte del descanso es una parte del arte de trabajar.”

Resumen del comportamiento de principales activos financieros (26/07/2022)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.