Cierre de trimestre con recorte sorpresa de la producción del petróleo por parte de la OPEP+.

La semana:

La semana se iniciaba con una subida notable de precio del petróleo hasta los 85 USD/barril, tras el anuncio por parte de la OPEP+, en este caso liderada por Arabia Saudí, de recortar su producción en 1,15 millones de barriles diarios (mb/d). Esta reducción entrará en vigor a partir de mayo y se une al recorte de producción en 500.000 barriles diarios anunciado por Rusia el pasado mes de marzo. El temor a una minicrisis bancaria y que la economía se detenga ha pesado mucho en la decisión sobre estos recortes.

Con esta política Arabia Saudí, el más importante aliado de occidente en la región y un firme aliado de EE. UU., se alinea con Rusia y sincronizan así sus ritmos de producción. Rusia necesita el dinero del petróleo para su costosa guerra en Ucrania, y el petróleo que hasta ahora vendía a Europa, tiene que colocarlo ahora con descuentos de 20 a 30 dólares a china y en menor medida a la India. Un aumento del precio sanearía sus cuentas públicas y le daría oxígeno para continuar con la invasión de Ucrania. Esta reducción de la producción empujará el precio del crudo hacia los 100 USD/barril y contrarrestará en parte los esfuerzos de los bancos centrales para combatir la inflación (recordamos que hace un año los precios estaban en 110 USD/barril). A buen seguro, en la próxima reunión de la FED el 2-3 de mayo, se tendrá en cuenta este movimiento de la OPEP+, así como las repercusiones que pueda tener en la inflación y por tanto, en la decisión de subidas adicionales de tipos.

Por otro lado, la semana pasada se publicaba el dato de inflación en Europa para el mes de marzo que ha pasado desde el 8,5% hasta el 6,9% anual. En Estados Unidos por su parte se publicaba el deflactor del consumo americano (PCE) de febrero, la medida de inflación preferida por la Reserva Federal, y en este caso caía de manera más modesta hasta el 5,1%, desde el 5,3% del mes anterior. Se trata de buenas noticias que dan continuidad a las bajadas de meses anteriores, aunque parte de estas cifras más bajas se deben al efecto base, ya que las mayores subidas de 2022 se produjeron a comienzos de año, en medio del comienzo de la invasión de Ucrania por parte de Rusia.

En sus últimas reuniones, los principales bancos centrales se han declarado “dato dependientes” a la hora de tomar decisiones de subidas de tipos, por lo que si la subida del petróleo no escala excesivamente, y esta tendencia a la baja se mantiene, podríamos estar presenciando las últimas subidas de tipos de interés.

En el continente asiático se publicó la semana pasada por parte de la Oficina Nacional de Estadística China, el índice PMI manufacturero del mes de marzo, reflejando un 51,9 (descendiendo desde 52,6 del mes anterior). Este lunes, se publicó este mismo dato, pero elaborado por la compañía británica de información económica IHS Markit, el cual lo denomina “PMI Manufacturero Caixin”. En este caso la caída del mes de marzo es hasta 50 puntos, nivel que marca la separación de expansión y contracción económica. Esta reducción del PMI chino puede estar reflejando la debilidad de la demanda global en el sector industrial, además de evidenciar que la recuperación de la economía china no está siendo tan rápida como se presuponía tras su apertura de la pandemia.

Impacto:

Este año la semana Santa se celebra entre el domingo 2, Domingo de Ramos, y el 9 de abril, Domingo de Resurrección, y es probablemente uno de los momentos del año donde más interés tiene la predicción meteorológica, pues con frecuencia miramos al cielo para ver si pueden salir puntualmente las innumerables procesiones que recorrerán las ciudades y pueblos de nuestro país.

Lamentablemente, estos días además de por esta razón también se ha estado pendiente del tiempo en Asturias por la oleada de incendios que han sido provocados en la región, hasta 135 de manera simultánea, y donde han intervenido efectivos de la Unidad Militar de Emergencias (UME) y equipos de otras comunidades, en un operativo que ha llegado a estar conformado por más de 800 personas. El Principado ha rebajado el nivel de alerta ante la mejoría de la situación, a la que ha contribuido las lluvias y el cambio de dirección del viento.

Además de estos en el norte de España, el actual incendio entre Castellón y Teruel, que tiene dimensiones más grandes, ha sido detectado también por las señales satelitales que se reciben en el Servicio de Monitoreo de la Atmósfera de Copernicus (CAMS). Las cámaras de Copernicus pueden obtener información sobre las emisiones de los incendios y su posible impacto en la calidad del aire en un plazo de doce horas, empezando a jugar un papel importante porque se puede ver a tiempo real cuando se produce un incendio. Estos datos que se generan desempeñan un papel fundamental en la gestión de los incendios forestales en toda Europa.

En esta época del año es inusual hablar de incendios, y aunque es temprano para una previsión a largo plazo, parece que las condiciones de sequía y temperaturas cálidas en España hacen prever una primavera y un verano con alto riesgo para este tipo de sucesos.

El faro de los mercados:

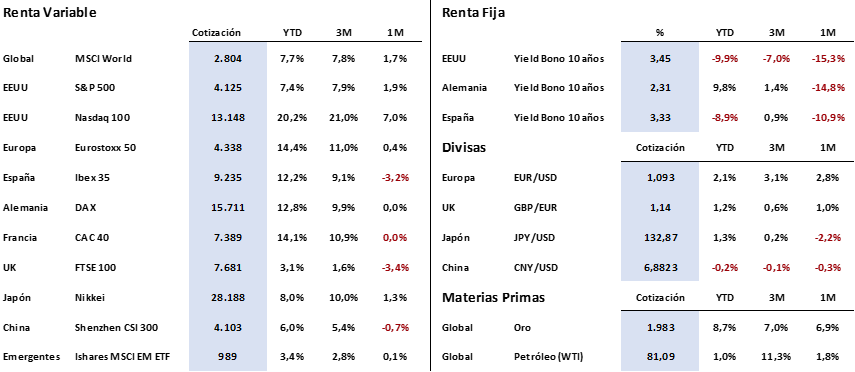

Cerramos el primer trimestre de 2023 con todos los mercados de renta variable muy positivos, toda vez que los bancos centrales han calmado las aguas de un sector financiero que veía claramente tocada su confianza a lo largo del mes de marzo.

Así, índices como el Eurostoxx 50 comienzan el mes de abril con nuevos máximos anuales, y situándose tan solo a un escaso 5% de su máximo histórico, conseguido a mediados de 2007, justo antes de que estallase la crisis financiera global.

Nos llama mucho la atención lo que está ocurriendo en Estados Unidos. Tanto el selectivo S&P 500 (+7%) como el tecnológico Nasdaq (+20,4%), cerraban el primer trimestre con ganancias importantes, pero en ambos casos hay que tener en cuenta que la mayor parte de esta revalorización se debe al rendimiento de unas pocas acciones. En el caso concreto del Nasdaq, solo 7 acciones (las de mayor capitalización como Apple, Microsoft, Alphabet o Amazon), son responsables del 90% de la subida cuando en ese índice cotizan más de 3000 acciones. Es decir, exceptuando las compañías tecnológicas de gran capitalización, que probablemente han actuado como activo refugio tras la inestabilidad del sector financiero, la mayor parte de las compañías han tenido un rendimiento negativo o cercano a cero en el trimestre.

En renta fija, el bono de referencia a 10 años del tesoro de Estados Unidos ha estado gran parte del mes de marzo haciendo suelo en torno a una rentabilidad del 3,50%, mientras que el bono a 2 años se estabiliza en la zona del 4%.

El bono alemán a 10 años por su parte ha presentado algo más de volatilidad en marzo, moviéndose en un margen más ancho, entre el 2,75% de inicios de marzo hasta el mínimo de 1,92% en mitad de las turbulencias financieras, para cerrar finalmente en un término medio (2,30%).

Mención especial a lo ocurrido con el precio del petróleo, pues tras un inicio de año en el que el crudo iba perdiendo valor (el barril de Brent empezaba 2023 en 86 USD/b y llegaba a rozar a lo largo del mes de marzo los 70 USD/b), con el anuncio de recorte de producción por parte del OPEP+ que ya hemos comentado anteriormente, el precio del petróleo se ha disparado hasta los 86 USD/b, justo donde empezaba este año, y ya son muchos los analistas que prevén que pueda alcanzar los 100 USD/b antes de verano.

La frase:

Y nos despedimos con la siguiente frase de San Agustín: “Reza como si todo dependiera de Dios. Trabaja como si todo dependiera de ti”.

Resumen del comportamiento de principales activos financieros (4/4/2023)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.