Comienza la temporada de resultados, momento clave para calibrar la marcha de la economía.

La semana:

Antes de la crisis del sistema financiero en Estados Unidos, los Bancos Centrales mostraban sus dudas respecto a que las medidas restrictivas estuvieran siendo suficientes para combatir la inflación y como consecuencia, la expectativa de subida de tipos subió automáticamente. Prueba de ello fue que las rentabilidades de los bonos a largo plazo tanto en Estados Unidos como a este lado del Atlántico se dispararon, llevando al bono del Tesoro americano a 10 años por encima del 4% y al bono a largo plazo alemán cerca del 2.80%. Sin embargo, con la quiebra del banco californiano SVB, y los posteriores problemas financieros de Credit Suisse, los mercados parecen descontar que el final de la subida de tipos está muy próxima, y los bonos mencionados anteriormente han retrocedido hasta el 3.45% y el 2.30% respectivamente desde entonces.

Lo cierto es que los mensajes que recibimos desde las autoridades monetarias siguen siendo claros: por parte del Banco Central Europeo, Lagarde comentó que en Europa la inflación general sigue siendo “significativamente” alta, mientras que Luis de Guindos remataba haciendo alusión a la preocupante persistencia de la inflación subyacente. En Estados Unidos, varios miembros de la FED expresaron su temor a una inflación más resistente de lo esperado, por lo que insistieron en que aún deberíamos ver subidas de tipos adicionales a las descontadas por el mercado.

Tras los últimos datos publicados de inflación parece claro que la tendencia de medio plazo sigue siendo a la baja en las principales economías globales, aunque todavía estamos en cifras elevadas a nivel absoluto. Adicionalmente, el anuncio por sorpresa de la OPEP+ de recortes de producción en mayo podrían hacer que los niveles de inflación repunten en el corto plazo si el precio del petróleo vuelve a tomar impulso tras la primera subida que vimos la semana pasada hasta los 85 dólares por barril. En Europa la inflación general salió por debajo de lo esperado por los menores precios de la energía (6,9% desde el 8,5% anterior), aunque la subyacente aumentó tal y como se esperaba (de 5,6% a 5,7%). En Estados Unidos el “core PCE” (gasto de consumo personal) salió por debajo de lo previsto (4,6% vs. 4,7%), pero bajando solo una décima respecto al mes anterior.

Por el lado del crecimiento económico, algunos indicadores macro de actividad industrial y de servicios como el ISM Industrial (en 46.3, mínimos de 3 años) o el ISM de Servicios (51.2 vs 54.4 esperado), empiezan a dar muestras de desaceleración económica, justo cuando al final de esta semana veremos la publicación de los primeros resultados empresariales correspondientes al primer trimestre de 2023. Las expectativas se están revisando claramente a la baja, y por ejemplo para el S&P 500 se espera una reducción del beneficio por acción del -6.8% en términos anuales.

Por último, nos fijamos en los datos de empleo publicados recientemente en Estados Unidos. La tasa de paro se sitúa en 3,5% (prácticamente marcando mínimos históricos), tan solo un 0,1% por encima de la lectura de enero que fue la más baja desde 1969. Sin embargo, se han publicado dos datos que podrían estar anticipando un punto de inflexión en esta tendencia. Por un lado, el incremento de 236.000 puestos de trabajo publicado en febrero es el dato más bajo desde diciembre de 2020. Por otro, por primera vez en 2 años se ha publicado una cifra a la baja de vacantes de empleo (caída de 10 millones), y el diferencial entre dichas vacantes y el número de personas desempleadas baja a 4 millones desde los 6 millones que marcaba hace justo un año.

Impacto:

En un mundo donde tanto las grandes corporaciones como los gobiernos realizan ingentes esfuerzos para alcanzar la ansiada neutralidad en carbono para 2050, llama la atención que se haya gestado al otro lado del Atlántico un movimiento anti ESG. Más de 15 estados de EE. UU. se han aliado para boicotear el movimiento ESG, justificando estas actuaciones como defensa de la economía, los empleos y la independencia energética.

A finales del año pasado entró en vigor una ley en Texas que prohibía a los planes de pensiones de colectivos del sector público a invertir en fondos de inversión de gestoras que promulgan los criterios ESG en sus inversiones. En Arizona por su parte se deshicieron de los fondos de inversión de la gestora americana Blackrock.

Cabe resaltar que estos son tan solo 15 estados del total de 50 que conforman el país, y estados más progresistas como el de California, promueven a través del plan de pensiones de los profesores de enseñanza pública, las prácticas de sostenibilidad como la creación de valor a largo plazo.

Aquí en Europa, en el Fondo de Pensiones del Gobierno de Noruega, todas sus decisiones de inversión tienen en cuenta los factores ESG como elementos relevantes, e incentivan a las empresas en las que invierten a que alcancen la neutralidad en carbono para 2050.

Vivimos tiempos difíciles para el ESG, y esta polarización en contra de lo que pueda parecer refuerza nuestra idea de que los criterios ESG, aunque no sean perfectos (pues se trata de un campo de estudio relativamente nuevo), marcan el camino para crear una economía y sociedad más sostenible, donde tanto las personas como el planeta saldrán reforzados y favorecidos.

El faro de los mercados:

Comenzamos el segundo trimestre de 2023 con unos mercados que se están moviendo de manera lateral, mientras permanecen a la expectativa tanto de los datos de inflación que se publicarán esta tarde en Estados Unidos, como del inicio de temporada de resultados que dará comienzo este viernes.

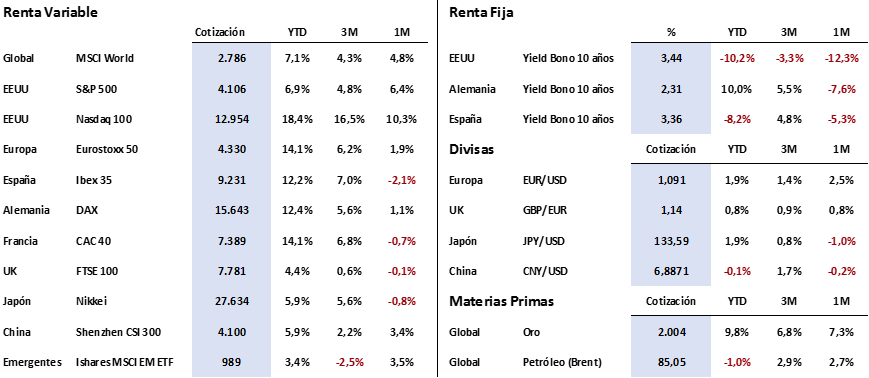

La renta variable prácticamente repite los niveles con los que cerraba marzo, con índices globales como el MSCI World o estadounidenses como el S&P 500 anotándose un +7% en el año, mientras el selectivo Europeo Eurostoxx 50 se mantiene una semana más con clara ventaja, revalorizándose ya un +14% en el año.

En renta fija, el bono de referencia a 10 años del tesoro de Estados Unidos perdía temporalmente a finales de la semana pasada el nivel de rentabilidad del 3.30%, algo que no veíamos desde principios de septiembre de 2022, aunque posteriormente se ha revalorizado hasta el 3.43% en el que cotiza actualmente.

El bono alemán a 10 años por su parte se ha mantenido más estable y repite en los niveles del 2.30% con los que cerraba el mes anterior.

Tras el anuncio de recorte de producción por parte del OPEP+ la semana pasada, el precio del petróleo subía rápidamente hasta los 85 USD/b, nivel que ha mantenido desde entonces. Aunque esta subida supone un +16% desde los mínimos marcados a mediados de marzo, no hay que olvidar que el barril del petróleo se mantuvo por encima de los 100 USD/b durante gran parte de 2022, por lo que todavía podría tener recorrido adicional al alza.

La frase:

Y nos despedimos con la siguiente frase de Santa Tersa de Jesús: “Lee y conducirás, no leas y serás conducido.”

Resumen del comportamiento de principales activos financieros (11/4/2023)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.