El mercado de renta variable europea alcanza máximos históricos.

La semana:

Después de dos décadas en las que el mercado de renta variable en Europa había permanecido en segundo plano (sobre todo comparado con el mercado de Estados Unidos), vemos como actualmente el selectivo que engloba a las 600 principales compañías europeas (STOXX 600) alcanza nuevos máximos históricos. Del mismo modo, índices como el DAX alemán, el CAC 40 francés o el FTSE 100 británico, también se sitúan en niveles récord.

El peor comportamiento del mercado europeo en los últimos años se explica en gran parte por su falta de exposición a acciones de alto crecimiento o tecnológicas como las de Estados Unidos. Sin embargo, ahora las acciones industriales y más cíclicas, aquellas que son más rentables en épocas de prosperidad económica pero que pierden valor durante la crisis, son las que lideran el mercado y colocan a Europa en mejor situación en su comparativa con el mercado de acciones de EE. UU.

Por el lado de los bancos centrales, el próximo 4 de mayo se vuelve a reunir el Banco Central Europeo, y en principio el mercado espera que realicen una subida de 0,25%, hasta situar el tipo de interés oficial en 3,75%. Sin embargo, según las declaraciones del pasado lunes de Isabel Schnabel, miembro del Comité Ejecutivo del BCE, no se puede descartar una subida más fuerte de hasta 0,50%. Schnabel confirmó que la inflación general está moderándose con rapidez gracias al freno de los precios de la energía, pero la inflación subyacente sigue incrementándose peligrosamente. Además, Pierre Wunsch, gobernador del Banco Nacional de Bélgica, ha declarado en una entrevista que sólo apoyará una pausa en las subidas de tipos de interés por el BCE cuando la inflación (general y subyacente) y el crecimiento de los salarios (incremento del 5,7% en Europa en el último trimestre de 2022) desciendan claramente.

Más allá de lo comentado anteriormente, en las últimas sesiones no estamos viendo noticias relevantes y el mercado se ha tomado un respiro a la espera de acontecimientos. Esto se refleja en el volumen de contratación y, sobre todo, en la volatilidad de los índices, con el VIX y el V2X (índices de volatilidad del S&P500 y del Eurostoxx-50 respectivamente) en niveles históricamente bajos, cercanos a 17 y por debajo de la media que se sitúa en torno a 20.

Esta semana el mercado estará pendiente del dato del deflactor del consumo (PCE) en EE. UU. que se publicará el próximo viernes y de la evolución de la temporada de resultados, con el foco puesto en EE. UU. donde los beneficios por acción hoy están retrocediendo un -7,3% vs -8,1% estimado.

Impacto:

El pasado mes de febrero el gobierno de Australia rechazó el proyecto para establecer una mina de carbón a unos 10 kilómetros de la Gran Barrera de Arrecifes de coral. Se trata de una decisión histórica por parte de un gobierno, en el que se rechaza un proyecto de este tipo en base a las leyes medio ambientales.

Debemos recordar que Australia es uno de los mayores contaminadores per cápita del planeta y su economía depende en gran medida de las exportaciones del carbón. El actual gobierno, que ocupó el poder en mayo del pasado año, ha dado un giro a la política medio ambiental y climática, incrementando a 43% el objetivo de reducción emisiones para 2030 (antes era el 28%), para llegar a la neutralidad en 2050.

Cabe destacar que el país es ya el de mayor penetración per cápita de energía solar, con paneles solares en los tejados de casi una de cada tres viviendas. EL caso de Australia puede demostrarnos que si se quiere se puede llevar a cabo una transición climática rápida.

La construcción de baterías de almacenamiento serán una clave fundamental y su coste podría ascender a 215.000 millones de dólares estadounidenses. Una empresa española, Naturgy, ha puesto en marcha su primera instalación con baterías en Australia, y reforzará la calidad de suministro a la ciudad de Canberra.

El faro de los mercados:

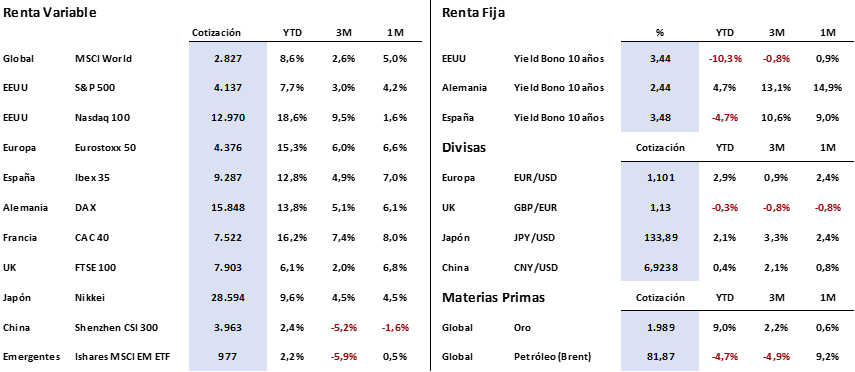

Como comentábamos anteriormente, la reducción significativa de la volatilidad en los mercados de renta variable (mínimos desde octubre de 2021), es una clara consecuencia del comportamiento lateral que están mostrando los mercados globales en los últimos 2 meses. Como ejemplo, el selectivo estadounidense S&P 500 lleva moviéndose en un rango +/- 10% desde el pasado mes de noviembre. Europa sigue comportándose mejor, y el índice Eurostoxx 50 consigue ya una revalorización del +15% en el año que contrasta con el +8% del índice americano S&P 500.

Los mercados de renta fija se han mantenido estables a lo largo del último mes y las principales referencias internacionales de largo plazo, bono del tesoro americano a 10 años y Bund alemán, prácticamente repiten rentabilidades de hace 30 días, con un 3,45% y un 2,45% respectivamente.

En divisas, el euro mantiene su tendencia alcista intacta desde que el pasado mes de septiembre tocara los 0,95 eur/usd (mínimos de los últimos 20 años). En este periodo, la moneda europea se ha revalorizado un +16%, hasta toparse con la zona de los 1,11 eur/usd, nivel que lleva intentando perforar (de momento sin éxito), desde hace dos semanas. El hecho de que el ciclo de alza de tipos en Europa vaya con retraso respecto a Estados Unidos, está apoyando dicha tendencia y veremos si es suficiente para superar la comentada resistencia e intentar atacar a la siguiente, situada en el rango 1,15-1,16 eur/usd.

La frase:

Y nos despedimos con el siguiente proverbio indio: “Un libro abierto es un cerebro que habla; cerrado un amigo que espera; olvidado, un alma que perdona; destruido, un corazón que llora”.

Resumen del comportamiento de principales activos financieros (25/4/2023)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.